Liebe Leser,

die Inflationssorgen mehren sich wieder. Die Notenbanken haben die Zinsen weiterhin auf niedrigem Niveau oder vielmehr: niedrigstem Niveau belassen. Das wird die Geldmenge weiter anheben und die Inflationsgefahr wachsen lassen. Schon jetzt aber steigen die Preise – dies dürfen Sie durchaus als Hinweis auf eine Krise verstehen.

Explosion bei Heizöl und Co

So ist beispielsweise der Preis für Heizöl von Dezember 2020 in den Januar 2021 deutlich gestiegen: 13,9 % mehr waren zu zahlen. Dies ist nicht nur dem Markt geschuldet, sondern auch dem CO-2-Aufschlag. Dennoch: Die Preisentwicklung ist eindeutig zu hoch.

Auch der Sprit ist sehr viel teurer geworden: Es ging um 10,7 % aufwärts. Wer sich also an den Tankstellen zu ausgiebig bediente, wurde im Januar und Februar schon regelrecht arm. Wenig bekannter ist dagegen, dass auch die Verwaltungsgebühren allein im Januar 2021 im Vergleich zum Dezember 2020 nach oben geklettert sind.

Das Plus beläuft sich auf satte 7,7 %. Gut für Sie, wenn Sie nicht davon betroffen sind, weil Sie mit den Ämtern nichts zu tun haben oder hatten. Tatsächlich aber werden die Preiserhöhungen auch bei Ihnen landen.

Die offizielle Inflationsrate ist allerdings vergleichsweise bescheiden. 1,3 % Inflationsrate weist das Bundesamt für Statistik aktuell aus. Dies waren im Januar nur 1,0 %. Im Dezember 2020 noch wurde eine negative Inflationsrate von -0,3 % gemessen.

Bei einer anderen Messmethode jedoch, dem sogenannten harmonisierten Verbraucherpreis-Index HVPI, ergibt sich ein anderes Bild. Demnach sind die Preise im Januar bei uns in Deutschland schon um 2,3 Prozentpunkte gestiegen – ausgehend von -0,3 % auf 1,6 %. Das wiederum hat mit den oben genannten Preissteigerungen für einzelne Produktgruppen zu tun, die immens sind.

Hintergrund: Steigende Geldmenge bei sinkenden Zinsen

Den Hintergrund dazu hatte kürzlich Dr. Thorsten Polleit auf der Seite finanztrends.de erläutert (https://www.finanztrends.de/wie-das-fiat-geldsystem-uns-in-den-sozialismus-treibt/).

Zinsen fallen seit vielen Jahren….

Die Zinsen sind zwar immer wieder gestiegen, fallen aber nach einer Zinsexplosion Anfang der 80er Jahre (infolge der Inflationsbekämpfung durch die US-Zentralbank Fed) immer weiter. Dies gilt sowohl für die kurz- wie auch für die langfristigen US-Zinsen.

Die niedrigen Zinsen aber sind nicht das Ergebnis der Marktkräfte, sondern vor allem ein Ergebnis der Geldpolitik: Die Zentralbanken, hier die Fed, erhöhen einfach stets die Geldmenge. Jeder Krise wird seit Jahrzehnten mit einem schnelleren und größeren Geldangebot begegnet.

Sie sehen im Chart oben etwa, dass die Zinsen – langfristig – beim ersten Irak-Krieg Anfang der 90er in sich zusammenfielen – die Geldmenge wurde dramatisch erhöht, um der Kriegsangst zu entgehen. Auch mit Beginn der 2000er gab es eine mächtige Krise: Den Zusammenbruch der New Economy und der Aktienmärkte dieser Unternehmen.

Wieder schnellte die Geldmenge infolge der niedrigen Zinsen nach oben. Dieselbe Antwort wurde 2008/2009 im Zuge des Kampfes gegen die Folgen der Finanzkrise gegeben. Nun sind die Zinsen tendenziell sowohl lang- wie auch kurzfristig nahe der Nullgrenze angekommen. Die Notenbank(en) kaufen dennoch weiterhin Anleihen der Staaten und der Unternehmen auf – mit jeweils neu gedrucktem Geld (hier allerdings mit elektronisch erzeugtem Geld aus dem Nichts).

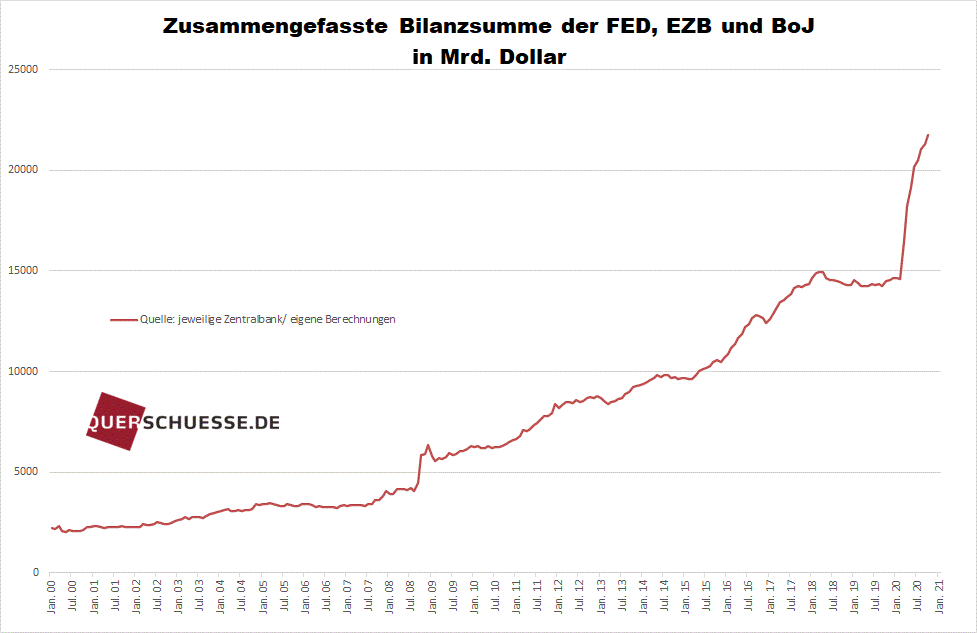

Dazu sehen Sie hier die aggregierte Bilanzsumme der Fed, der EZB (Europäische Zentralbank) und der Zentralbank Japans

Quelle: querschuesse.de

Die Geldmengen insgesamt sind förmlich explodiert, wie Sie sehen. Dabei scheint es – angesichts der niedrigen Zinsen, die wir weiterhin sehen -, kein Ende zu geben. Der einzige Faktor, der eine Inflation bis dato verhindert (hier definiert als Preisentwicklung auf breiter Fron), ist die niedrige Umlaufgeschwindigkeit des Geldes.

In Deutschland ist die Sparquote mit etwa 15 % so hoch wie seit vielen Jahren nicht mehr. Wir geben das Geld nicht aus. Dies verhindert die Preisexplosion.

Umlaufgeschwindigkeit des Geldes sinkt und sinkt – hier in den USA

Quelle: https://fred.stlouisfed.org/series/M2V

Sie müssen allerdings damit rechnen, dass dieser Effekt nicht ewig anhält. Die Geschwindigkeit wird sich nach einem starken Einbruch nicht einfach gen Null bewegen, sondern sich erhöhen. Wenn gleichzeitig die Geldmenge zumindest konstant bleibt, werden sich die Preise fast automatisch nach oben bewegen.

Die Inflation wird sichtbar. Erhöhen hingegen die Staaten ihre Ausgaben noch – dies wird angesichts der enormen Corona-Schäden mit höchster Sicherheit passieren -, dann sollte die Kombination aus steigender Geldmenge und steigender Umlaufgeschwindigkeit sogar zu deutlichen Preiserhöhungen führen.

Wann dies passiert, wissen wir nicht. Allerdings haben erst jüngst immerhin 24 % der 200 „Profi-Investoren“, die von der Bank of America befragt wurden, erklärt, dass ihre größte Sorge eine unerwartet stark steigende Teuerung wäre. Also die Inflation, die hier in Frage steht.

Einen Monat zuvor war die Umfrage anders ausgefallen: Niemand hatte diese Sorge erwähnt. Mit anderen Worten: Die Angst vor einer Inflationierung ist massiv gestiegen.

Wann wird es so weit sein?

Wann es so weit sein wird, weiß niemand. Dennoch gibt es eine bemerkenswerte Äußerung dazu. Der britische Volkswirt und frühere Notenbanker Charles Goodhart gab zu bedenken, einen ersten Inflationsschub könne es schon jetzt geben. Erst etwa Mitte des Jahres 2022 dann allerdings käme es zum dicken Ende – dann, wenn die Corona-Impfungen durch sind.

Dann rechne er durchaus mit einer Inflationsrate in Höhe von 5 %. Hintergrund der Befürchtung ist die Frage, wie Regierungen auf steigende Preise reagieren würden. Wenn die Preise ansteigen, müssten dann zugleich auch die Sozialausgaben erhöht werden. Geschehe dies wiederum durch Schulden und durch Gelddruckerei, heizt dies die Inflation nur an.

Zudem werden nach dem Ende der Corona-Pandemie auch wieder mehr Arbeitsplätze entstehen (diejenigen, die jetzt entfallen, werden bereits nicht mehr bedient, sondern durch Kurzarbeit überbrückt). Damit entstehen unter anderem auch höhere Einkommen, die sich in einer größeren Nachfrage niederschlagen werden. Wir drehen uns im Kreis: Die enorme Sparquote wird nicht bestehen bleiben, womit die Umlaufgeschwindigkeit des Geldes sich erhöht.

Die Möglichkeit, dass es nicht zu einer Inflationierung kommt, ist vergleichsweise gering. Die andere Richtung wäre eine Deflation – geringere Ausgaben und eine sinkende Nachfrage (aus Angst oder Hoffnung auf weiter fallende Preise). Dagegen spricht die ohnehin schon niedrige Umlaufgeschwindigkeit des Geldes – dies ist angesichts der Geldmengenerhöhungen der Knackpunkt.

Der Hinweis für Sie: Es bleibt dabei – Gold sichert Sie typischerweise gegen eine solche Entwicklung ab. Noch sind die Preise vergleichsweise niedrig. Wenn, kaufen Sie vor allem Münzen ohne Sonderdruck oder einen ETC wie Xetra Gold. Diese Schuldverschreibung wird mit Gold besichert, das Sie ausliefern lassen können.